はじめに

開業したばかり、あるいはこれから開業しようとしている個人事業主の皆さんにとって、確定申告にまつわる悩みの一つとして挙げられるのが、「青色申告と白色申告のどっっちがいいの?というか、どう違うの?」ということかと思います。

そこで、今回は、青色申告と白色申告の違いを簡単にご紹介したいと思います。

青色申告と白色申告とは?

青色申告とは

青色申告は、ビジネスを行う皆さんが「帳簿」をつけて、それに基づいて申告する制度です。青色申告で求められる「帳簿」は、基本的には「複式簿記」(貸方、借方・・・とかいうやつです)で作成することにため、処理に手間がかかる(と思われがち)のですが、その代わり青色申告特別控除という所得を減らす恩恵を受けることができます。

白色申告とは

白色申告は、青色申告の申請をしていない人が取る方法で、簡便的な申告方法といえます。白色申告で求められる「帳簿」は、簡易簿記(お小遣い帳みたいなもの)で問題ありません。したがって、青色申告と比べて処理が簡易である(ように思われる)のがメリットといえるでしょう。

青色申告と白色申告の違い

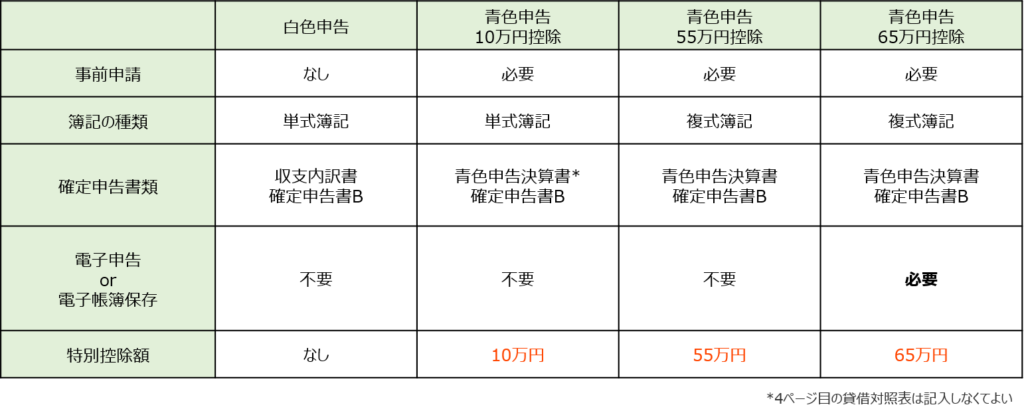

青色申告を行うためには、青色申告承認申請書を税務署に提出することが必要ですが、白色申告の場合、事前の届出は必要ありません。青色申告の申請がなかった時には、そのまま白色申告になる仕組みです。

帳簿付けにも違いがあります。白色申告では簡易簿記による記帳を行いますが、青色申告では簡易簿記または複式簿記で帳簿付けを行います。

たまに「白色申告」なら帳簿をつけなくてもいいという風に理解していらっしゃる方もいますが、これは実は誤解で、昔はそれでもよかったのですが、平成26年以降は青色・白色に関係なくみんな帳簿をつけることが求められています。

また特別控除制度の有無も、青色申告と白色申告の違いの一つ。青色申告の場合には10万円 or 55万円 or 65万円の特別控除を受けられますが、白色申告にはこうした特典はありません。

青色申告のメリット・デメリット

青色申告のメリット

上で述べた所得控除のほかに、青色申告をするメリットにはどんなものがあるでしょうか?

- 最長3年間損失の繰越し――損失申告――が可能

繰り越した年の翌年以降黒字になった際、そこから赤字分を差し引くことができます。

- 減価償却における特例措置

通常は10万円以上の物品を購入した場合、減価償却をして使用する期間に応じて経費化していく必要があり、購入した年にすべてを経費化することはできないのですが、青色申告では、30万円未満の資産であればまとめて経費として計上することができます(年間総額が300万円に達するまで)。

経費を分割or一括かを使い分けできるため、儲けが大きくなりそうな年は一括で経費にする、儲けが少ない年は将来に向けた経費として回す、といったことも可能です。

青色申告のデメリット

青色申告のデメリットの一つは、「複式簿記」を採用する必要があるという点です。簿記や数字に苦手意識を持つ方にとっては、難しいと感じられる可能性があります。

しかし、今は、クラウド会計freeeやマネーフォワードクラウドなど、安価でお手軽に使えるクラウド会計ソフトが普及しており、会計・税務の知識がない方でもある程度は帳簿をつけることが可能になっています。

また、日ごろから売上がいくらあったか、経費がいくらかかっているか、という数字を把握しておくことは、皆さんがビジネスを行う上でとても重要なことです。帳簿をつけることによって、皆さんの日々のビジネスを数値で「見える化」することができ、これに基づいて重要なビジネス上の判断をすることもできるようになります。

このように、青色申告には、「帳簿をつける」手間がかかるというデメリットはあるものの、この先々事業主としてビジネスをしていくつもりであるのであれば、「帳簿をつける」ということはデメリットではなくなり、メリットしかないため、青色申告にて確定申告をすることをおすすめします。

どうすれば青色申告できるの?

このように多くのメリットがある青色申告ですが、青色申告をするためにはどのような手続きが必要になるでしょうか?

提出書類

青色申告をするためには、税務署に「青色申告承認申請書」を提出して承認される必要があります。

「青色申告承認申請書」は、正式には「所得税の青色申告承認申請書」と称されます。個人事業主として新規で事業を始める際には、原則的に「個人事業の開業・廃業等届出書」を開業から2ヶ月以内に税務署へ提出する必要があるため、同時に提出するケースが多いようです。

ちなみに、 「青色申告承認申請書」 を書く時には、「複式簿記」と「簡易簿記」のどちらかに〇を付けるのですが、上述の通りクラウド会計ソフトを使えば簡単に「複式簿記」で帳簿をつけることができるので、「複式簿記」を選ぶ方が節税メリットは大きいので、迷わず「複式簿記」を選びましょう。

提出先と提出期限

書類を用意したら、自分の納税地の税務署に提出します。郵送による提出も可能です。

新しく事業を開始した方は、開業した日より2ヶ月以内に青色申告承認申請書を提出します。また白色申告から変更を希望する場合には、青色申告予定の年の3月15日までとされているので注意しましょう。

まとめ

- 確定申告には、「青色申告」と「白色申告」の二種類がある

- 白色申告は「簡易簿記」、青色申告は「簡易簿記」又は「複式簿記」による帳簿作成が求められる

- 青色申告には、所得控除、損失の繰越控除、減価償却の特例等の多くのメリットがある

- 一方で、近年では「複式簿記」による帳簿付けの手間・コストも下がっている

- 青色申告をするためには、「所得税の青色申告承認申請書」を提出する必要がある

確定申告にお困りの方は・・・

ささめ税務会計事務所は、生活・文化・芸術領域で活動するクリエイター、スモールビジネスを行う創業間もない事業者の皆さまに、様々なサポートを行っております。

確定申告をはじめとして、税務・会計、経営でのお困りごとがありましたら、お問い合わせフォームよりお気軽にお問い合わせください。